□平安产险常务副总经理 史良洵

2019财险业直面两大现实挑战:保费充足度进一步下降、经营模式转变

2018年,挑战巨大,但总体发展平稳。

这一年,财险业,特别是车险市场,遇到了很多问题。但总体来说还是比较平稳的,主要表现在四个方面:

一是行业整体发展平稳。这主要得益于中国银保监会的正确领导,也得益于行业的共同努力。

二是商车费改深化。商车费改已经进入第五个年头,而2018年的深化改革推进比较顺利,从结果来看,确实解决了一些深层次的问题。

三是市场状况改善。“报行合一”政策出台以后,尽管在部分地区有所反复,但与之前相比,整个市场状况有了很大的改善。从业务品质来看,新单的成本率显著下降,尽管有少数地方又回到了之前的水平,但整体来看,成绩显著。

四是多样化竞争。不同行业之间有竞争,也有学习,特别是科技行业。互联网行业给保险行业带来了新鲜的血液、新鲜的力量,虽然也带来了一些冲击,但更多是正面引导、正面赋能。

2019年,两大挑战与两大机遇并存。

未来的挑战来自两个方面:一是市场增量。2018年,车险保费规模有8000亿元,但从新车销售情况来看,增量已经没有了。更重要的是,商车费改继续深化,在试点商业车险自主定价的陕西、广西、青海,平均保费下降了1/3。如果商车费改在全国范围内不断深化,那么行业整体保费或将要下降1/3。

此外,随着基础设施改善,车辆出险频率大幅下降,现在的出险率已经不到20%,这意味着越来越多的客户能够享受到优惠的车险价格,因此整个行业的保费充足度还会下降。按照这个趋势发展下去,预计之后车险市场保费会不增反降,未来或只剩目前的一半。

二是经营模式。2019年行业发展会出现转折,很多专注细分市场的保险公司会出现。这其中的挑战是:用什么样的经营模式、商业模式去进入这些细分领域。现在最常见的两种商业模式是:注重承保力、注重规模。未来市场更多元化以后,也许会有更多的商业模式出现。

而2019年面临的机会也体现在两个方面:一是商车费改持续深化。它的影响不仅仅是保费下降,同时也会促使财险行业去做出改变,寻求多元化发展;二是新科技快速发展。科技能够提升客户体验、提升效率,让整个行业的经营管理水平进一步提升。

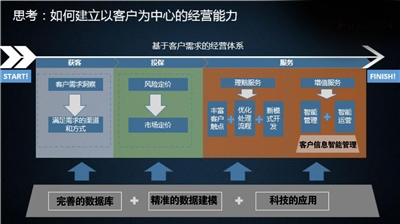

应用科技优化获客、承保、服务三大环节,构建以客户为中心的经营能力

如何建立以客户为中心的经营管理体系、如何切实做到从客户真实需求出发?这是每一个同业都在思考的问题。从保险公司接触客户的周期来看,无疑有三个关键点:获客、投保以及服务(如图1)。

在获客环节,要洞察客户需求

在获客环节,保险公司需要洞察客户需求,只有知道客户需求,才能通过不同的方式、渠道去满足客户需求,而洞察客户的需求的前提是倾听客户的声音。(如图2)一项调查显示:35%的客户购买车险以后还希望再购买意外险;绝大部分购买意外险的客户都是通过网上购买;越来越多的人希望通过线上交互;在销售产品的时候,保险公司以为很多人只是关注价格,但其实也有相当一部分人更在乎服务。

倾听客户真实声音之后,公司需要对客户进行画像,了解客户需要什么样的服务、需要什么样的方式去交互,接下来还会根据客户的需求去设计一些产品以满足其需求,通过其喜欢的渠道和交互的方式去触达,让客户能够在购买保险的时候有更多的获得感。

在承保环节,要将风险理论定价转化为市场定价

以车险为例,其定价经历了几个阶段的过程,最初是从车定价,后来增加了人因子、信用因子、车联网因子……行业内很多公司都有定价模型,即使有些起步晚的公司没有这个模型,但市场上有众多的精算公司、咨询公司,可以帮助大家建立相应定价体系。因此,在风险定价方面,行业的差距不会太大。

更重要的问题是,怎么能够从风险理论的定价,转换成实实在在的市场定价,这是保险公司面临的挑战。为什么要转换到市场定价?因为市场是变化的,竞争格局在变,客户需求在变,政策环境在变。所以,以什么样的价格、产品、服务给到客户,吸引客户来投保,是需要深入研究的。当然,AI及大数据的应用推进行业定价技术发展,有助于促进行业精算水平提升。

在服务环节,构建增值服务体系是关键

在服务上,除了理赔,还有其他的增值服务,如何构建整套服务体系是关键,以目前存在的两个问题为例来说明:

第一个问题是理赔时效差。尽管每年理赔时效都在改善,有相当一部分可以在短时间内处理,但总体来说,客户从开始报价到最后结案的时间还是挺长的。

这其中的问题可能出在各个环节,例如,是否有足够的通道处理客户报案?客户出险以后,现场查勘速度是否足够快?定损是不是能够更精确、更合理、让客户更放心……这都是客户的痛点,而这些痛点都是可以通过科技手段去优化解决的。

以平安产险为例,如何让查勘人员快速到达客户出险的地方?平安产险通过科技手段,把地理分成网格,采集数据,包括交通拥堵情况(什么时候拥堵、什么时候不拥堵)、案情发生频率(有些地段高、有些地段不高)等等,并将很多因素组合生成一个模型。

(如图3)显示的是深圳的一个地区,颜色深的区域表示交通事故更频繁,颜色浅的区域,表示交通事故较少。根据事故和交通拥堵状况,把这个区域分成若干小方格,每个方格配备不同数量的查勘定损人员等候,一旦相应区域有事故发生,查勘人员就能很快到达现场。

当然,这是动态的,因为每天不同时段的拥堵状况肯定不一样,这个区间也是变化的。没那么拥堵时,区间就会大一些,人员也会动态调整。

科技确实能够为我们日常的客户服务赋能,提升效率。

第二个问题是增值服务不足。真正使用保险公司增值服务的客户有多少呢?根据平安的调查,使用率并不高,究其原因有两点:一是没有触达到客户,客户根本不知道有这个服务;二是客户用了这个服务以后,体验不佳,使用愿意不高。面对这种问题,保险公司应首先找到客户,触达客户;其次,通过强化服务,提升客户体验,让其感受到增值服务是有价值的。在选择供应商、评价其服务能力时,保险可以通过科技的手段去优化提升。

展望未来,可以做出如下预判(如图4):

新能源车高速增长,可能会成为车险发展的大机会。

非车险可能比车险的机会更大。

非车险领域中,健康险的机会可能更大。

(本文摘编自平安产险常务副总经理史良洵在2019慧保天下保险大会上的讲话)