风险保障的核心功能日益彰显北京保险业发布2017年度 “十大典型赔案”(上)

□记者 袁婉珺

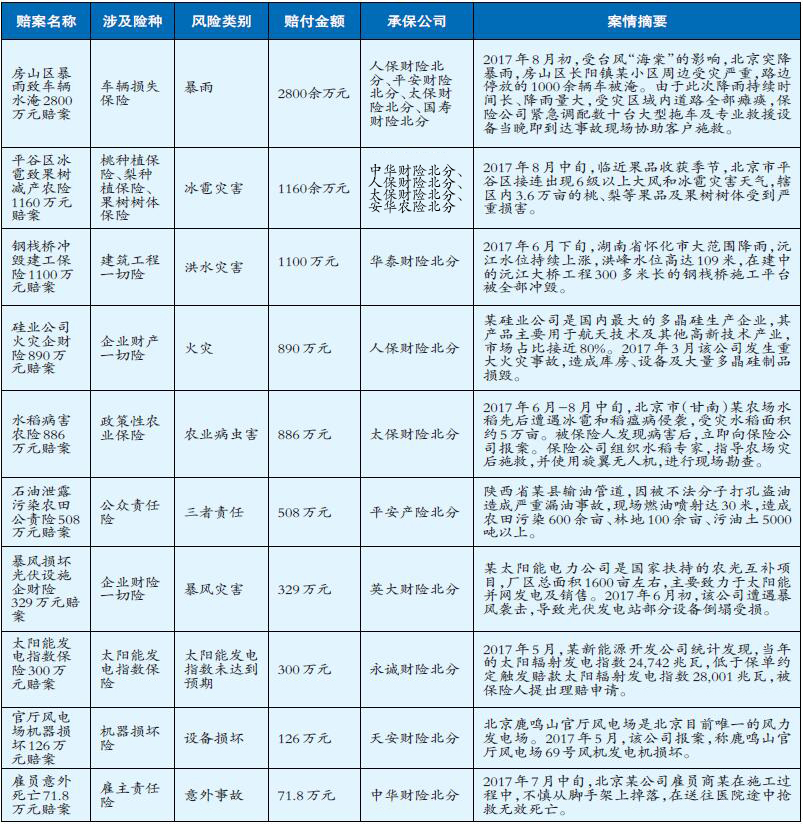

随着保险业不断发展,其风险保障的核心功能也日益彰显。在北京保监局指导下,北京保险行业协会评选的“2017年度北京十大典型赔案”,其中理赔金额最高达到2800多万元。

本次活动自开展以来,得到了各会员单位的支持,包括在京开展业务的保险总公司、各财险公司北京分公司、各人身险公司北京分公司等,具有广泛的行业代表性。共征集到80多件案例,涵盖了公众责任险、政策性农险、企财一切险、大病医疗等险种。参选案例通过险企推荐、工作小组初评、全行业票选和专家点评等。

这些案例生动展示了保险业在服务实体经济、脱贫攻坚、民生保障等方面有温度、有责任的行业形象。同时也可帮助民众和社会进一步认识风险、了解保险,从而科学合理地运用保险机制管理风险,使其更好保障经济社会发展和人民群众美好生活。

北京保险行业协会会长陈志强指出:“如今,保险业已经渗透到我国的各行各业,大到‘上天入地’小到‘衣食住行’,保险已然深深地融入到我们的生活中,成为了人们日常生活中不可缺少的一部分。近年来,北京保险业在服务实体经济、维护社会稳定、参与社会管理以及构建多层次社会保障体系方面发挥了不可替代的作用。”

陈志强表示,今年是第六个“7·8全国保险公众宣传日”,为了更进一步树立保险行业正面形象,全面展示北京保险行业的理赔服务水平,第二届推出 “十大典型赔案”,赔案围绕“守护美好,从一份保障开始”的主题,全面展现了各保险公司优质理赔服务和持续改进服务的品牌形象,体现了北京保险业践行社会责任的行业正能量。

陈志强介绍说,本次评选的赔案险种涉及面广,有企财险、责任险、意外险、健康险等;且都凸显良好社会影响,典型性强,理赔服务具有鲜明特色。通过案例的展示,让民众认识保险、学习保险,从而达到提高民众风险保障意识的目的。北京保险业将会以满足民众日益增强的保险需求,增强民众获得感、安全感、幸福感为宗旨,更好地服务社会。

财产险十大典型赔案

车辆损失保险主要是针对投保车辆本身的损坏,不仅包括因碰撞、翻车等事故,还包括暴雨、洪水等自然灾害造成的车辆损失。在“房山区暴雨致车辆水淹2800万元赔案”中被淹车辆因投保车辆损失保险而得到理赔,在交强险保险责任中不包括本车损失,这两种保险有严格的区别,为了能够得到完整的风险保障,提醒消费者尽可能在投保交强险时一并投保车辆损失险。北京地区汛期为每年6-8月,极易发生大范围的洪涝灾害,自2012年“7·21”特大水淹事故后,保险公司制定了一系列重大灾害应急预案,积极配合政府做好大灾救助工作,在完善社会保障、防灾减灾和社会管理体系中发挥了积极作用。

政策性农险是以保险公司市场化经营为依托,政府通过保费补贴等政策扶持,对种植业、养殖业因遭受自然灾害和意外事故造成的经济损失提供成本补偿的保险。目前北京市共有27个政策性农险险种,保险公司通过开办政策性农险,创新政府救灾方式,分散农业风险,在服务首都京郊农业,促进农民收入的可持续增长等方面,发挥了积极作用。果树树体保险是北京市创新型政策性农险,在“平谷区冰雹致果树减产农险1160万元赔案”中的冰雹等自然灾害造成树体损坏,可能导致果树1-3年减产,因此该险种对果农的风险保障和经济补偿作用,更为显著。

“水稻病害农险886万元赔案”创新理赔手段,使用旋翼无人机,“E农险”APP及辅助设备的拍照、定点、圈图及遥感技术确定受灾面积,解决了传统农险采用人工丈量的查勘方式存在误差大、耗时长、效率低的问题。保险公司运用高科技手段进行精准查勘,科学高效理赔的成功探索,有效提高了工作效率。高科技应用是现代保险业升级转型中在技术层面的重大进步,对保险行业具有很强的参考和推广价值。

发展新能源是国家发展的重大战略方向,保险为新能源设施提供风险保障,充分发挥了保险在支持清洁能源建设和环保建设方面的风险保障作用。“暴风损坏光伏设施企财险329万元赔案”中,在自然灾害发生后保险公司快速响应、简化流程、极速理赔,为企业尽快恢复生产减小资金压力,积极承担社会责任,树立了行业良好形象。

太阳能发电指数保险,是创新性的保险产品。主要对被保险人在保险期间内指定地理区域因累计太阳光照不足的缘故,导致被保险人发电量减少所造成的经济损失承担赔偿责任。“太阳能发电指数保险300万元赔案”是保险参与清洁能源建设的典型案例。将太阳能发电的市场风险纳入保障范畴,是保险业服务“光伏产业”、服务实体经济的一种模式创新。