□单鹏

金融科技是基于大数据、云计算、人工智能、区块链等一系列技术与金融的融合创新,已不同程度地应用于支付清算、借贷融资、财富管理、零售银行、保险、交易结算等各主要金融领域。保险科技是金融科技的子范畴,具有不同于其他金融科技的内涵与特征,其对保险行业的变革才刚刚起步,冲击还尚未显现,影响却极其深远。

保险科技不仅是技术,更是一个生态体系

保险科技是以大数据、云计算、人工智能、区块链以及物联网的底层技术为支撑的保险与科技的融合创新。鉴于保险服务风险标的业务属性,标的物的技术进步直接影响着标的的风险结构与特征,因此物联网必然成为保险科技的主导技术,对保险业影响最为深刻与深远。随着物联网广泛普及以及5G技术成熟应用,物联网及在其基础上的大数据、人工智能、安全技术应用将对传统保险业释放出更大的助力和冲击。互联网金融的各种科技创新主要解决的是“去中心化”、“定制化”与“脱媒”问题,而保险科技主要是对现有保险风控体系的再造,具有更大的边际价值。不能用传统的金融科技分析视角和方法,简单认识和判断保险科技问题。

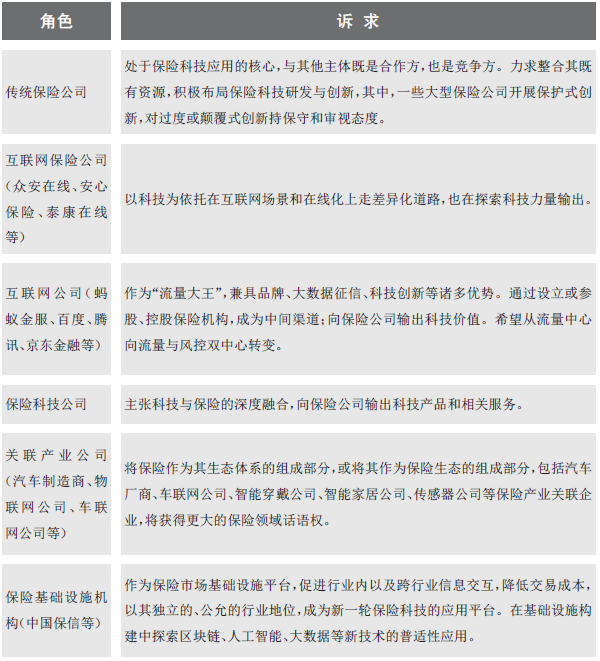

保险科技不仅仅是技术+保险,更是一个生态体系。每个国家由于保险市场、互联网普及以及科技进步的不同,其保险生态体系构造与特征是不同的,可能使得保险科技发展路径迥异。中国的保险科技生态仍在构建和孕育之中。大体可包括传统保险公司、互联网保险公司、互联网公司、保险科技公司、关联产业公司、保险基础设施机构、保险监管部门。各个角色的诉求和发展趋势呈现着鲜明的初级阶段特征,右表展示了保险科技生态各个角色的诉求(除保险监管部门外)。

在保险生态体系中, 传统保险公司处于核心位置,其中,大型险企具有较强的科技研发实力和基础资源,积极投入科技创新研发,以巩固自身的市场地位,但一些大型险企对所谓的“过度创新”持保守和审视的态度。以蚂蚁金服、百度、腾讯、京东金融为代表的互联网公司,凭借其巨大的流量、基础设施资源,在保险科技生态中具有举足轻重的地位。极其进取的攻势彰显了其从“流量中心”到“流量与风控双中心”的价值追求,力图在整合完善自身生态体系的同时,实现保险“自营化”和资本市场估值的提升。关联产业企业中,汽车制造商等企业在自身生态体系中处于上游和核心,希冀依托其代理渠道、大数据优势整合包括保险在内的生态资源,面向消费者提供完整的服务链条,由于其掌握了保险标的的物联网数据与风控通道,在保险科技生态中也占有独特而不可逾越的作用。

保险科技是变革传统的新生产力

移动互联技术促进了保险产品销售渠道由线下转移到线上,并激发了保险需求的互联网场景,形成了保险服务与创新的网络效应。保险科技以此为基础,撬动保险产品、交易、服务和风控的新一轮变革,虽然有些变革才起步,但未来已来。

保险科技掀起新一轮产品创新。保险时常会给普通消费者留下“保障全面但价格昂贵,条款严谨但服务僵化”的印象,归根到底是产品同质化与风险定价能力不足的问题。互联网和物联网大数据,克服了传统精算技术对个体风险刻画和预测的局限,为保险产品创新打开了新的空间。科技会创造和挖掘出更多同质的、碎片化的、可定制的长尾保险需求,至此以客户和风险场景为中心的产品创新才真正打开局面。科技会持续助力保险公司对风险的细分、对现有责任包的拆分,比如退货运费险、身份证丢失险、手机碎屏险、UBI车险等;科技会持续释放出新的风险类别,比如网络安全风险、IT风险、网络账户安全风险、科技产品责任风险、网络约车风险等。

保险科技助力风控体系再造。保险人和投保人之间的信息不对称问题,使得道德风险和逆选择控制一直是保险风控体系的主题,在保险标的风险识别与控制上,保险公司缺乏风控的基础数据和手段。但物联网、人工智能与大数据技术,将成为包括核保、定价、核赔、反欺诈、运营监控的全流程风控体系的“新利器”。比如大数据行为预测实现了“大数法则”基础上的差异化定价,机器学习、深度学习将助力保险公司更加精准地发现欺诈风险、运营风险,先进的物联网技术可以实现事故风险的事前管理、事中干预和事后施救,形成新的防灾防损模式。未来的物联网智能终端的安装与服务乃至风险管理方案的整个流程,保险将会参与甚至主导,形成更广泛的风控合作关系。

保险科技实现以客户体验为导向。当前,保险公司在理赔服务端的体验落后于其他金融企业。同时,随着网络消费与服务在中国的广泛普及,越来越多的年轻消费者不愿意进行面对面支付,特别是在相对简单的保险产品上,如车险、意外险、健康险、家财险等领域,对承保、支付、客服、理赔的线上化改造极为迫切。移动互联网和网络消费时代的到来,倒逼保险公司要依靠科技手段真正提升客户体验,践行和检验以客户为中心的服务理念。人保的“芯理赔、心服务”,平安的酷宝云和人工智能系列,太平洋的阿尔法保险顾问,蚂蚁金服的“定损宝”均是利用保险科技使保险服务推送变得精准,承保管理变得简易,定损和理赔服务变得便捷,客服应答变得智能。

用保险科技来探索“分布式”运营模式。多层级的总分架构、大量的网点铺设、高比例的渠道成本、日益复杂的IT系统、信息化投入的不断攀升,已经严重拖累保险公司应对互联网的快速变革进程。大数据、人工智能助力保险公司实现保险推送的精准化、交易实现的自动化、费用投放的高效率、理赔服务的自助化。云计算在金融行业成熟应用,将支持中小保险公司快速拓展计算、存储等基础设施资源,提高IT实现能力、降低IT成本、实现轻资产运作;区块链为保险资产流动性提供了新的解决方案,对保险资管业务和再保业务产生了重大影响。依托科技改变我们目前传统的保险运营和交易模式,理论上讲“一切皆有可能”。

中国的保险科技依然处于起步阶段,落后于金融科技在全球和中国的快速发展。保险科技对于传统的变革与冲击仍处于边缘地带,更多的是在优化传统运营流程、提升线上运营能力、改善客户体验上发力,对传统定价和风控体系的再造才刚刚起步。据波士顿咨询公司统计,全球保险科技公司2017年年初已经达到了1700家,融资总额已经接近350亿美元,可谓方兴未艾。

保险科技将衍生新的风险和问题

保险科技从出生那天起就瞄准了变革传统的方向,保险科技在为行业提供助力的同时,也会衍生出新的行业风险与问题。一方面,可保风险池的结构与总量变化,将可能衍生一定风险。物联网和人工智能的普及,保险产品碎片化、定制化,使得市场整体可保风险缩水,新增的互联网场景需求难以短期呈现规模效应,不仅保费规模可能相对缩水,保险市场风险管理模式和规律也在悄然发生深刻变化。另一方面,科技与保险的融合创新中,由于保险交易的低频性,使得保险在网络生态构建中处于相对被动地位,汽车、电商、医疗、社交媒体等更多的生态体系核心或上游领域的企业,将主动和迅速整合保险的服务场景,在互联网去中介化中,保险将面对新的“生态中介”,增加了保险公司构建自身生态、把握保险服务主动权、防控保险风险的难度。此外,大数据应用和风控体系衍生出保险公司的数据保护与隐私泄露问题。线上化的运营和IT分布式的架构在实现轻资产运作的同时,传统分支机构长期的运作惯性、成本摊销模式,以及内部渠道、功能、机构之间都会滋生新的矛盾。产品的场景化、在线化、碎片化方面的创新不当或过度,很可能产生定价风险、合规风险、欺诈风险和声誉风险。

保险监管部门应当借鉴国际和国内金融科技监管经验和模式,制定体系化的保险科技监管框架,明确监管的核心目标、主要原则和风险防范指引,推进保险科技基础研究、发展规划和标准化研究,研究探索适合中国保险科技发展的监管方法论。既要坚持做好机构监管,又要适应功能性监管的要求;既要支持保险科技释放改革红利,又要维持市场基本面的稳定;既要支持互联网保险创新,又要适度统一线下和线上监管标准,避免形成新的监管盲区和套利,最终在创新与监管、科技与风险中找到监管基准和最佳方案。

保险科技生态中的角色及诉求

注:表中所涉角色不包括保险监管部门